Rozliczenie z influencerem – kwestie podatkowe

(10 min czytania)

Zasady działania serwisu Whitepress® przewidują, że przekazanie influencerowi produktów (towarów lub usług) przez reklamodawcę jest kwestią indywidualnych ustaleń influencera i reklamodawcy. To od reklamodawcy zależy, czy przekaże influencerowi produkt nieodpłatnie, w zamian za dodatkową usługę influencera, czy też sprzeda go influencerowi po promocyjnej cenie.

Wybór dokonany przez reklamodawcę będzie miał skutki podatkowe. W praktyce zatem sposób rozliczenia przekazania produktu powinien zależeć od tego, czy influencer jest przedsiębiorcą, oraz od wartości towaru. Inaczej będzie rozliczony produkt przekazany influencerowi, który prowadzi działalność gospodarczą, a inaczej otrzymany przez influencera, który nie jest przedsiębiorcą.

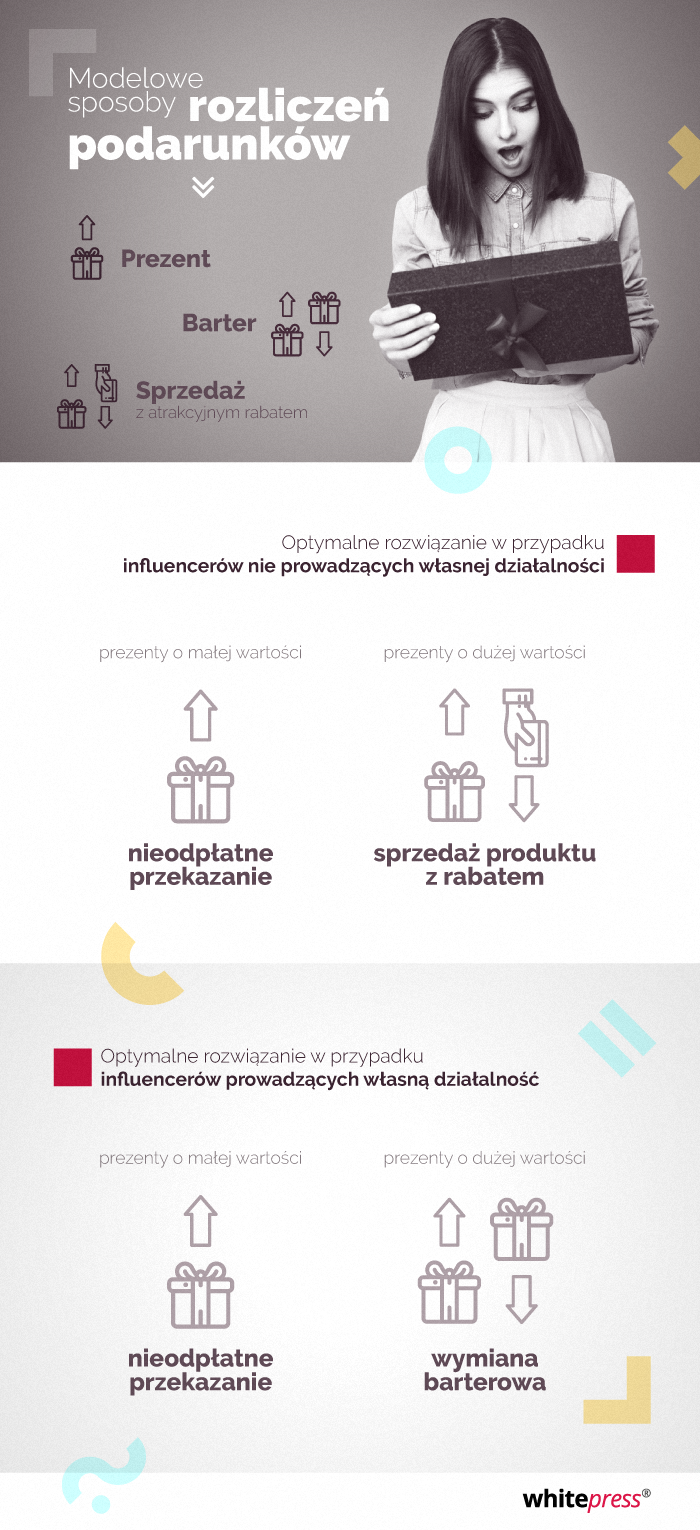

Reklamodawca może rozważyć trzy rozwiązania:

- Produkt może zostać przekazany influencerowi nieodpłatnie jako prezent, jeżeli influencer otrzyma go niezależnie od podjęcia jakichkolwiek działań.

- Produkt może zostać wymieniony na dodatkową usługę świadczoną przez influencera w ramach tzw. barteru.

- Reklamodawca może sprzedać towar influencerowi, oferując mu atrakcyjny rabat.

Każda z powyższych sytuacji wywołuje różne skutki podatkowe.

Najczęściej stosowane rozwiązania przedstawiamy poniżej. Zwracam uwagę, że są to rozwiązania modelowe i poniższe sugestie nie znajdą zastosowania przy każdej współpracy pomiędzy influencerem a reklamodawcą. Szczególny rodzaj i przeznaczenie produktu oraz zasady współpracy reklamodawcy z influencerem mogą wpływać na konieczność wyboru innego rozwiązania niż sugerowane. Dlatego reklamodawca powinien zawsze skonsultować wybrane zasady rozliczeń z własnym biurem księgowym lub prawnikiem.

|

|

Modelowe rozwiązanie |

|

influencer przedsiębiorca |

Towary o dużej wartości – wymiana produktu za dodatkową usługę i rozliczenie wymiany w ramach barteru |

|

Prezenty o małej wartości – nieodpłatne przekazanie |

|

|

influencer, który nie prowadzi działalności gospodarczej |

Towary o dużej wartości – sprzedaż produktu z rabatem lub nieodpłatne przekazanie |

|

Prezenty o małej wartości – nieodpłatne przekazanie |

Influencer – przedsiębiorca

Jeżeli influencer jest przedsiębiorcą, reklamodawca może przekazać mu towar nieodpłatnie lub wymienić produkt za dodatkową usługę influencera. Dzięki temu, że influencer-przedsiębiorca samodzielnie rozlicza podatki i może wystawiać faktury, możliwe jest proste rozliczenie wymiany produktu za usługę w drodze barteru.

Nieodpłatne przekazanie produktu

1. Skutki dla reklamodawcy

Jeżeli reklamodawca nie uzależnia przekazania produktu od jakichkolwiek działań influencera, to można przyjąć, że reklamodawca przekazuje towar lub usługę nieodpłatnie. Nieodpłatne przekazanie produktu influencerowi, który jest przedsiębiorcą, nie powoduje konieczności rozliczenia PIT lub przygotowania dodatkowych deklaracji przez reklamodawcę. W większości przypadków reklamodawca nie będzie również zobowiązany do zapłaty podatku VAT.

2. Skutki dla influencera w PIT

Influencer–przedsiębiorca uzyska przychód ze swojej działalności. Influencer musi ten przychód wykazać w księdze przychodów i rozchodów oraz opodatkować. Przychód odpowiada wartości brutto (z VAT) otrzymanego towaru lub usługi, tj. cenie, po jakiej towary lub usługi są sprzedawane innym podmiotom. Reklamodawca nie jest zobowiązany do rozliczenia podatku, ani sporządzenia i przesyłania dodatkowych deklaracji (np. PIT-8C).

3. Skutki dla reklamodawcy w VAT

Reklamodawca może być zobowiązany do zapłaty podatku VAT od nieodpłatnego przekazania prezentu influencerowi, jeżeli miał prawo do odliczenia VAT z tytułu jego zakupu lub wytworzenia. Reklamodawca nie będzie jednak zobowiązany do zapłaty podatku VAT w wypadku:

- przekazania próbki towaru,

- przekazania usługi (np. przekazania karnetu, vouchera itp.), o ile usługa będzie związana z prowadzeniem jego przedsiębiorstwa,

- jeżeli prezenty przekazane jednemu influencerowi nie przekroczyły w roku podatkowym kwoty łącznej wartości 100 zł a reklamodawca prowadzi ewidencję pozwalającą na ustalenie tożsamości osób, które otrzymały prezenty.

W większości przypadków, jeżeli towar ma być opisany przez influencera w jego mediach społecznościowych, reklamodawca będzie mógł przyjąć, że produkt jest próbką, której przekazanie nie jest opodatkowane VAT. Produkt ma służyć przede wszystkim promocji reklamodawcy, a nie zaspokojeniu potrzeb influencera. Przykładowo jako próbki nieopodatkowane VAT były uznawane płyty CD przekazywane dziennikarzom.

Przekazanie odpłatne (barter) – towar przekazany w zamian za wpis

1. Kiedy należy rozliczać się barterem?

Oczywiście mogą pojawić się sytuacje, w których wartość towaru jest na tyle duża, że influencer musiałby po jego otrzymaniu zapłacić wysoki PIT. Wówczas można rozważyć rozliczenie barterowe.

2. Zasada ogólna

W wypadku barteru reklamodawca wymienia produkt za usługę influencera. Influencer wykonuje dodatkową usługę, a w zamian otrzymuje towar. Barter może oznaczać zarówno zamianę usługi na usługę, jak i zamianę towaru na usługę. Jeżeli reklamodawca i influencer ustalą, że cena wymienianych świadczeń jest równa, będą mogli wystawić sobie faktury o równej wartości. Rozliczenie kwot wynikających z faktur nastąpi więc poprzez wymianę faktur i kompensatę wynikających z niej należności bez konieczności dokonywania dodatkowych przelewów.

Usługa, którą reklamodawca nabywa od influencera, powinna różnić się od usługi nabywanej za pośrednictwem Whitepress®. Warto zadbać, aby opis usługi wynikał z zawartej umowy. Umowę można zawrzeć poprzez ustalenia dokonane drogą mailową. Ustalenia z opisem usługi warto wydrukować i dołączyć do otrzymanej od influencera faktury. Należy zadbać również o udokumentowanie faktu wykonania usługi.

3. Skutki podatkowe barteru

Jeżeli wartości wykazane na fakturach wystawionych przez reklamodawcę i influencera będą równe i obie strony będą opodatkowane 23% podatkiem VAT, rozliczenie barteru nie powinno skutkować po żadnej ze stron obowiązkiem zapłaty podatku dochodowego lub podatku VAT. Reklamodawca i influencer wykażą podatek dochodowy i koszty podatkowe, oraz rozliczą podatek VAT i podatek VAT do odliczenia w równej wysokości.

|

Podatek dochodowy |

Reklamodawca |

Influencer |

|

Przychód podatkowy |

Przychód w wysokości faktury dokumentującej sprzedaż towaru |

Przychód w wysokości faktury dokumentującej usługę |

|

Koszty uzyskania przychodu |

Koszt podatkowy wynikający z faktury otrzymanej od influencera |

Koszt podatkowy wynikający z faktury otrzymanej od reklamodawcy |

|

Podatek VAT |

Reklamodawca |

Influencer |

|

Podatek należny |

Podatek VAT wynikający z faktury dokumentującej sprzedaż towaru |

Podatek VAT wynikający z faktury dokumentującej usługę |

|

Odliczenie VAT |

Odliczenie VAT od faktury dokumentującej usługę |

Odliczenie VAT od faktury dokumentującej zakup towaru |

Należy przy tym pamiętać, że influencer może wykazać koszty uzyskania przychodu i odliczyć podatek VAT jedynie wówczas, gdy dowiedzie, że nabycie towaru (usługi) służyło prowadzeniu działalności (np. do opisania rzeczy na blogu). Jeżeli wykazanie związku zakupu produktu z działalnością influencera jest trudne, a produkt będzie używany przez influencera prywatnie, trzeba będzie rozważyć nieodpłatne przekazanie, lub sprzedaż produktu po atrakcyjnej cenie. Wysokość podatku, który musiałby zapłacić influencer w wypadku zakwestionowania rozliczenia barteru, może okazać się znacznie wyższa niż w wypadku samodzielnego opodatkowania nieodpłatnego przekazania.

4. Influencer, który nie jest podatnikiem VAT

Może zdarzyć się, że influencer nie jest podatnikiem VAT. W takim wypadku influencer nie wystawi faktury VAT. Reklamodawca nie odliczy wówczas podatku naliczonego z faktury influencera. Reklamodawca będzie musiał zapłacić równowartość VAT z wystawionej faktury.

5. Przypadki szczególne

Oczywiście mogą pojawić się szczególne przypadki, które mogą utrudnić rozliczenie. Trudności influencerom mogą sprawić przypadki, w których otrzymują oni usługę (np. karnet na siłownię), lub towar o znacznej wartości, przekraczającej 3.500 zł.

A

Przekazanie usługi

Przekazanie usługi (np. biletu, karnetu, vouchera) może zostać rozliczone w ramach barteru. Influencer rozliczy fakturę dokumentującą zakup usługi od reklamodawcy jako koszt uzyskania przychodu i odliczy VAT, jeżeli wykorzystał usługę do działalności gospodarczej (np. opisał ją na blogu). Rozliczenie takiej faktury przez influencera będzie możliwe wyłącznie w zakresie, w jakim poniesienie tego kosztu może być uzasadnione działalnością influencera (np. koniecznością zebrania informacji niezbędnych do przygotowania wpisu). Uzasadnione wątpliwości urzędów skarbowych mogą pojawić się w wypadkach zaliczenia przez influencera do kosztów podatkowych np. kosztu rocznego karnetu na siłownię, jeżeli wpis na blogu został zamieszczony już po pierwszej wizycie.

B

Produkty o dużej wartości

Towarów o dużej wartości, używanych przed dłuży czas (tzw. środków trwałych) nie można rozliczać w kosztach uzyskania przychodu jednorazowo. Koszty mogą być odliczane w czasie – amortyzowane. Środkami trwałymi podlegającymi amortyzacji są towary, które mogą być wykorzystywane przez przedsiębiorcę (influencera) dłużej niż rok, a ich wartość przekracza 10 tys. zł. Towar, który jest używany krócej niż rok, lub którego wartość jest niższa niż 10 tys. zł może być rozliczony przez influencera w kosztach jednorazowo. Influencer musi jednak ocenić, czy faktycznie może wykazać, że nabył produkt po to, aby wykorzystywać go we własnej działalności.

C

Przekazanie towaru do majątku prywatnego

Jeżeli towar jest wartościowy, a influencer chce z niego dalej korzystać, może przekazać go do majątku prywatnego. Takie przekazanie jest opodatkowane podatkiem VAT. Influencer, który odliczył VAT z faktury od reklamodawcy, powinien po przekazaniu towaru ponownie wykazać należny VAT w deklaracji VAT-7.

Influencerzy, którzy nie prowadzą działalności gospodarczej

Rozliczenie z influencerem, który nie jest przedsiębiorcą, jest łatwiejsze w wypadku produktów o niewielkiej wartości (poniżej 200 zł). Trudności pojawią się w przypadku droższych produktów. W takich sytuacjach reklamodawcy trudno będzie uniknąć obowiązków związanych z rozliczeniem podatku.

Prezenty przekazane nieodpłatnie

Przekazanie prezentu influencerom, którzy nie prowadzą działalności gospodarczej, może wiązać się z pewnymi obowiązkami dokumentacyjnymi. Jeżeli towar będzie warty więcej niż 200 zł, influencer będzie musiał zapłacić od niego należy podatek PIT.

1. PIT – prezenty o niskiej wartości

Zgodnie z art. 21 ust 1 pkt 68a ustawy o PIT nie są opodatkowane materiały przekazane przez reklamodawców w celach promocyjnych i reklamowych, których wartość nie przekracza 200 zł. Istotna jest w tym wypadku wartość brutto (z VAT) danego produktu.

Zwolnienie będzie miało zastosowanie, jeżeli reklamodawca nie będzie uzależniał przekazania prezentu od jakichkolwiek działań influencera. Jeżeli produkt zostanie przekazany wraz ze zobowiązaniem (np. do publikacji opinii na blogu), urząd skarbowy będzie mógł uznać, że zwolnienie nie ma zastosowania, a tym samym pobrać należny podatek.

2. PIT – prezenty o wartości powyżej 200 zł

W przypadku świadczenia o wartości powyżej 200 zł zwolnienie nie ma zastosowania. Opodatkowana PIT-em jest wtedy całość prezentu, a nie wyłącznie nadwyżka ponad 200 zł. Influencer przychód z otrzymania prezentu powinien doliczyć do innych przychodów opodatkowanych wg skali podatkowej i zapłacić z tego tytułu należny podatek, rozliczając roczny PIT w kwietniu kolejnego roku.

Reklamodawca jest zobowiązany do wypełnienia informacji PIT-8C oraz przekazania jej influencerowi i Urzędowi Skarbowemu (właściwemu dla miejsca zamieszkania podatnika – influencera). Informacja PIT–8C powinna być sporządzona i przesłana do właściwego urzędu do końca stycznia (w formie pisemnej) lub do końca lutego (w formie elektronicznej) następnego roku podatkowego.

3. VAT

Rozliczenie VAT przez reklamodawcę odbywa się na takiej samej zasadzie jak przy nieodpłatnym przekazaniu prezentu influencerowi będącemu przedsiębiorcą. Reklamodawca nie będzie musiał rozliczać podatku VAT, jeżeli prezent będzie miał charakter próbki, lub będzie usługą związaną z działalnością reklamodawcy.

Sprzedaż produktu

Oczywiście także w wypadku rozliczenia umów z influencerami nieprowadzącymi działalności gospodarczej mogą pojawić się trudności związane z przekazaniem towarów znacznej wartości. Jeżeli influencer otrzymuje produkt znacznej wartości, strony mogą rozważyć jego sprzedaż influencerowi z zastosowaniem znacznego rabatu (np. za 1 zł).

W takim wypadku jednak ważne jest wykazanie, że influencer faktycznie dokonał zapłaty za towar, oraz że podobne rabaty były udzielane przez reklamodawcę innym klientom. Jeżeli influencer nie będzie mógł wykazać, że podobny rabat był dostępny dla innych klientów reklamodawcy, to organ podatkowy może stwierdzić, iż w związku z otrzymaniem rabatu influencer uzyskał przychód i powinien od niego zapłacić należny podatek dochodowy.

Artykuł powstał w ramach projektu Akademia WhitePress® wspieranego przez:

.jpg)